Công Ty TNHH Tư Vấn Kiểm Toán TAF - Uy Tín Và Tận Tâm Hàng Đầu VN

Công ty TNHH TAF chuyên tư vấn kiểm toán, kế toán trọn gói, tư vấn thành lập công ty, kiểm toán báo cáo tài chính và quyết toán thuế cho doanh nghiệp.

Công Ty TNHH Tư Vấn Kiểm Toán TAF - Uy Tín Và Tận Tâm Hàng Đầu VN

Công ty TNHH TAF chuyên tư vấn kiểm toán, kế toán trọn gói, tư vấn thành lập công ty, kiểm toán báo cáo tài chính và quyết toán thuế cho doanh nghiệp.

Các khoản giảm trừ doanh thu là gì?

Hướng dẫn cách hạch toán trên tài khoản kế toán 511 và 521.

Các khoản chiết khấu bán hàng được coi là một khoản chi phí làm giảm lợi nhuận của doanh nghiệp?

Vậy để có thể hiểu các khoản giảm trừ doanh thu là gì và cách hạch toán trên tài khoản kế toán 511 và 521 mời bạn cùng Công ty TNHH Tư vấn Kiểm toán TAF tìm hiểu nhé!

![]() Theo hệ thống chuẩn mực kế toán Việt Nam số 14: “Doanh thu là tổng giá trị các lợi ích kinh tế doanh nghiệp thu được trong kỳ kế toán, phát sinh từ các hoạt động kinh doanh, sản xuất thông thường của doanh nghiệp, góp phần làm phát triển vốn chủ sở hữu”.

Theo hệ thống chuẩn mực kế toán Việt Nam số 14: “Doanh thu là tổng giá trị các lợi ích kinh tế doanh nghiệp thu được trong kỳ kế toán, phát sinh từ các hoạt động kinh doanh, sản xuất thông thường của doanh nghiệp, góp phần làm phát triển vốn chủ sở hữu”.

![]() Doanh thu của doanh nghiệp là toàn bộ số tiền sẽ thu được do cung cấp hàng hoá, dịch vụ, hoạt động tài chính hay các hoạt động khác của doanh nghiệp. Trong kinh tế học, doanh thu thường được xác định bằng giá bán nhân với số lượng, bao gồm các loại doanh thu:

Doanh thu của doanh nghiệp là toàn bộ số tiền sẽ thu được do cung cấp hàng hoá, dịch vụ, hoạt động tài chính hay các hoạt động khác của doanh nghiệp. Trong kinh tế học, doanh thu thường được xác định bằng giá bán nhân với số lượng, bao gồm các loại doanh thu:

• Doanh thu từ cung cấp dịch vụ bán hàng

• Doanh thu nội bộ

• Doanh thu hoạt động tài chính

• Doanh thu bất thường

Lưu ý

![]() Định nghĩa này không bao gồm bất kể điều gì về thanh toán của hàng hóa/ dịch vụ thực sự được nhận. Điều này là do các công ty thường bán sản phẩm của họ bằng sự tin tưởng đối với khách hàng, nghĩa là họ sẽ không nhận được khoản chi trả cho đến sau này.

Định nghĩa này không bao gồm bất kể điều gì về thanh toán của hàng hóa/ dịch vụ thực sự được nhận. Điều này là do các công ty thường bán sản phẩm của họ bằng sự tin tưởng đối với khách hàng, nghĩa là họ sẽ không nhận được khoản chi trả cho đến sau này.

![]() Bản chất của các khoản giảm trừ doanh thu được hiểu là các khoản phát sinh làm giảm doanh thu bán hàng và cung cấp dịch vụ của doanh nghiệp. Tùy theo chế độ kế toán mà doanh nghiệp áp dụng, kế toán sẽ ghi nhận các khoản này theo nhiều phương thức khác nhau. Bao gồm: chiết khấu thương mại, giảm giá hàng bán và hàng bán bị trả lại.

Bản chất của các khoản giảm trừ doanh thu được hiểu là các khoản phát sinh làm giảm doanh thu bán hàng và cung cấp dịch vụ của doanh nghiệp. Tùy theo chế độ kế toán mà doanh nghiệp áp dụng, kế toán sẽ ghi nhận các khoản này theo nhiều phương thức khác nhau. Bao gồm: chiết khấu thương mại, giảm giá hàng bán và hàng bán bị trả lại.

![]() Trường hợp hóa đơn GTGT hay hóa đơn bán hàng đã thể hiện khoản chiết khấu thương mại cho người mua hàng là khoản giảm trừ vào số tiền người mua phải thanh toán (giá bán khi phản ánh trên hoá đơn là giá đã trừ chiết khấu thương mại) thì doanh nghiệp (bên bán hàng) không được sử dụng tài khoản này, doanh thu bán hàng phản ánh theo giá đã trừ chiết khấu thương mại (doanh thu thuần).

Trường hợp hóa đơn GTGT hay hóa đơn bán hàng đã thể hiện khoản chiết khấu thương mại cho người mua hàng là khoản giảm trừ vào số tiền người mua phải thanh toán (giá bán khi phản ánh trên hoá đơn là giá đã trừ chiết khấu thương mại) thì doanh nghiệp (bên bán hàng) không được sử dụng tài khoản này, doanh thu bán hàng phản ánh theo giá đã trừ chiết khấu thương mại (doanh thu thuần).

![]() Kế toán phải theo dõi riêng từng khoản chiết khấu thương mại mà doanh nghiệp chi trả cho người mua nhưng chưa được phản ánh là khoản giảm trừ số tiền phải thanh toán trên hóa đơn. Trường hợp này, bên bán ghi nhận doanh thu ban đầu theo giá chưa khấu trừ chiết khấu thương mại (doanh thu gộp). Khoản chiết khấu thương mại cần phải theo dõi riêng trên tài khoản này thường phát sinh trong các trường hợp như:

Kế toán phải theo dõi riêng từng khoản chiết khấu thương mại mà doanh nghiệp chi trả cho người mua nhưng chưa được phản ánh là khoản giảm trừ số tiền phải thanh toán trên hóa đơn. Trường hợp này, bên bán ghi nhận doanh thu ban đầu theo giá chưa khấu trừ chiết khấu thương mại (doanh thu gộp). Khoản chiết khấu thương mại cần phải theo dõi riêng trên tài khoản này thường phát sinh trong các trường hợp như:

![]() Chiết khấu thương mại người mua được hưởng lớn hơn số tiền bán hàng được ghi trên hoá đơn lần cuối cùng. Trường hợp này có thể phát sinh do người mua hàng mua nhiều lần mới đạt được lượng hàng mua được hưởng chiết khấu và khoản chiết khấu thương mại chỉ được xác định trong lần mua cuối cùng;

Chiết khấu thương mại người mua được hưởng lớn hơn số tiền bán hàng được ghi trên hoá đơn lần cuối cùng. Trường hợp này có thể phát sinh do người mua hàng mua nhiều lần mới đạt được lượng hàng mua được hưởng chiết khấu và khoản chiết khấu thương mại chỉ được xác định trong lần mua cuối cùng;

![]() Các nhà sản xuất cuối kỳ mới có thể xác định được số lượng hàng mà nhà phân phối (như các siêu thị) đã tiêu thụ và từ đó mới có căn cứ để xác định được số chiết khấu thương mại phải trả dựa trên doanh số bán hoặc số lượng sản phẩm đã tiêu thụ.

Các nhà sản xuất cuối kỳ mới có thể xác định được số lượng hàng mà nhà phân phối (như các siêu thị) đã tiêu thụ và từ đó mới có căn cứ để xác định được số chiết khấu thương mại phải trả dựa trên doanh số bán hoặc số lượng sản phẩm đã tiêu thụ.

![]() Hàng bán bị trả lại cũng là một khoản làm giảm doanh thu bán hàng, thể hiện phần doanh thu bị giảm đi do bị khách hàng trả lại một phần hàng hóa đã cung cấp. Bên mua khi xuất trả lại hàng phải đồng thời xuất hóa đơn đầu ra thể hiện giá trị số hàng trả lại, trên hóa đơn ghi rõ đối tượng hàng bán bị trả lại, lý do trả lại hàng.

Hàng bán bị trả lại cũng là một khoản làm giảm doanh thu bán hàng, thể hiện phần doanh thu bị giảm đi do bị khách hàng trả lại một phần hàng hóa đã cung cấp. Bên mua khi xuất trả lại hàng phải đồng thời xuất hóa đơn đầu ra thể hiện giá trị số hàng trả lại, trên hóa đơn ghi rõ đối tượng hàng bán bị trả lại, lý do trả lại hàng.

![]() Hàng bán bị trả lại trong tiếng Anh là Sales Returns. Hàng bán bị trả lại là các sản phẩm đã xác định tiêu thụ nhưng do không đạt yêu cầu về phẩm chất, chủng loại, qui cách nên bị người mua trả lại.

Hàng bán bị trả lại trong tiếng Anh là Sales Returns. Hàng bán bị trả lại là các sản phẩm đã xác định tiêu thụ nhưng do không đạt yêu cầu về phẩm chất, chủng loại, qui cách nên bị người mua trả lại.

![]() Hàng hóa bị khách hàng trả lại thường do các nguyên nhân: vi phạm cam kết, vi phạm hợp đồng kinh tế, hàng kém chất lượng, mất phẩm chất, không đúng chủng loại, qui cách. Bạn có thể hiểu:

Hàng hóa bị khách hàng trả lại thường do các nguyên nhân: vi phạm cam kết, vi phạm hợp đồng kinh tế, hàng kém chất lượng, mất phẩm chất, không đúng chủng loại, qui cách. Bạn có thể hiểu:

![]() Giá trị hàng bán bị trả lại: Là giá trị hàng hoá đã xác định là tiêu thụ nhưng bị khách hàng trả lại và từ chối thanh toán.

Giá trị hàng bán bị trả lại: Là giá trị hàng hoá đã xác định là tiêu thụ nhưng bị khách hàng trả lại và từ chối thanh toán.

![]() Hàng hóa bị khách hàng trả lại thường do các nguyên nhân: Vi phạm cam kết, vi phạm hợp đồng kinh tế, hàng bị kém, mất phẩm chất, không đúng chủng loại, quy cách.

Hàng hóa bị khách hàng trả lại thường do các nguyên nhân: Vi phạm cam kết, vi phạm hợp đồng kinh tế, hàng bị kém, mất phẩm chất, không đúng chủng loại, quy cách.

![]() Giảm giá hàng bán phát sinh khi hàng hoá của doanh nghiệp bán ra không đảm bảo chất lượng, mất phẩm chất, hay nói cách khác, không đúng với quy cách hàng hóa đã thỏa thuận trên hợp đồng kinh tế.

Giảm giá hàng bán phát sinh khi hàng hoá của doanh nghiệp bán ra không đảm bảo chất lượng, mất phẩm chất, hay nói cách khác, không đúng với quy cách hàng hóa đã thỏa thuận trên hợp đồng kinh tế.

![]() Trường hợp trong hóa đơn GTGT hay hóa đơn bán hàng đã thể hiện khoản giảm giá hàng bán cho người mua là khoản giảm trừ vào số tiền người mua phải thanh toán (giá bán đã phản ánh trên hoá đơn là giá đã giảm) thì doanh nghiệp (bên bán hàng) không được sử dụng tài khoản này, doanh thu bán hàng phản ánh theo giá đã giảm (doanh thu thuần).

Trường hợp trong hóa đơn GTGT hay hóa đơn bán hàng đã thể hiện khoản giảm giá hàng bán cho người mua là khoản giảm trừ vào số tiền người mua phải thanh toán (giá bán đã phản ánh trên hoá đơn là giá đã giảm) thì doanh nghiệp (bên bán hàng) không được sử dụng tài khoản này, doanh thu bán hàng phản ánh theo giá đã giảm (doanh thu thuần).

![]() Chỉ phản ánh vào tài khoản này các khoản giảm trừ khi được chấp nhận giảm giá sau khi đã bán hàng (đã ghi nhận doanh thu) và phát hành hoá đơn (giảm giá ngoài hoá đơn) do hàng bán kém, mất phẩm chất…

Chỉ phản ánh vào tài khoản này các khoản giảm trừ khi được chấp nhận giảm giá sau khi đã bán hàng (đã ghi nhận doanh thu) và phát hành hoá đơn (giảm giá ngoài hoá đơn) do hàng bán kém, mất phẩm chất…

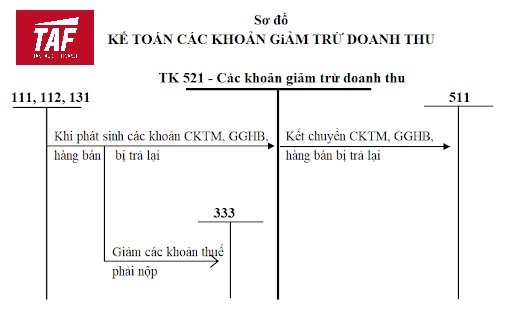

![]() Kế toán phải theo dõi chi tiết riêng chiết khấu thương mại, giảm giá hàng bán, hàng bán bị trả lại cho từng khách hàng và từng loại hàng bán, như: bán hàng (sản phẩm, hàng hoá), cung cấp dịch vụ. Cuối kỳ, kết chuyển toàn bộ sang tài khoản 511 – “Doanh thu bán hàng và cung cấp dịch vụ” để xác định doanh thu thuần của khối lượng sản phẩm, hàng hoá, dịch vụ thực tế thực hiện trong kỳ báo cáo.

Kế toán phải theo dõi chi tiết riêng chiết khấu thương mại, giảm giá hàng bán, hàng bán bị trả lại cho từng khách hàng và từng loại hàng bán, như: bán hàng (sản phẩm, hàng hoá), cung cấp dịch vụ. Cuối kỳ, kết chuyển toàn bộ sang tài khoản 511 – “Doanh thu bán hàng và cung cấp dịch vụ” để xác định doanh thu thuần của khối lượng sản phẩm, hàng hoá, dịch vụ thực tế thực hiện trong kỳ báo cáo.

Xem thêm:

![]() Bên Nợ:

Bên Nợ:

⭐ Số chiết khấu thương mại đã đồng ý thanh toán cho khách hàng;

⭐ Số giảm giá hàng bán đã chấp thuận cho người mua hàng;

⭐ Doanh thu của hàng bán bị trả lại, đã trả lại tiền cho người mua hay tính trừ vào khoản phải thu khách hàng về số sản phẩm, hàng hóa đã bán.

![]() Bên Có:

Bên Có:

⭐ Cuối kỳ kế toán, kết chuyển toàn bộ số chiết khấu thương mại, giảm giá hàng bán, doanh thu của hàng bán bị trả lại sang tài khoản 511 “Doanh thu bán hàng và cung cấp dịch vụ” để xác định doanh thu thuần của kỳ báo cáo. Tài khoản 521 – Các khoản giảm trừ doanh thu không có số dư cuối kỳ. Tài khoản 521 có 3 tài khoản cấp 2.

⭐Tài khoản 5211 – Chiết khấu thương mại: Tài khoản này dùng để phản ánh khoản chiết khấu thương mại cho khách hàng do người mua hàng mua với khối lượng lớn nhưng chưa được phản ánh trên hóa đơn khi bán sản phẩm hàng hóa, cung cấp dịch vụ trong kỳ.

⭐ Tài khoản 5212 – Hàng bán bị trả lại: Tài khoản này dùng để phản ánh khoản doanh thu của sản phẩm, hàng hóa, dịch vụ do người mua trả lại trong kỳ.

⭐ Tài khoản 5213 – Giảm giá hàng bán: Tài khoản này dùng để phản ánh khoản giảm giá hàng bán cho khách hàng do sản phẩm hàng hóa dịch vụ cung cấp kém quy cách nhưng chưa được phản ánh trên hóa đơn khi bán sản phẩm hàng hóa, cung cấp dịch vụ trong kỳ.

![]() Tài khoản 511 là tài khoản phản ánh doanh thu bán hàng và cung cấp dịch vụ của doanh nghiệp trong một kỳ kế toán, doanh thu này phát sinh trong quá trình hoạt động sản xuất kinh doanh của doanh nghiệp bao gồm các nghiệp vụ:

Tài khoản 511 là tài khoản phản ánh doanh thu bán hàng và cung cấp dịch vụ của doanh nghiệp trong một kỳ kế toán, doanh thu này phát sinh trong quá trình hoạt động sản xuất kinh doanh của doanh nghiệp bao gồm các nghiệp vụ:

• Hoạt động bán hàng: bán các hàng hóa, sản phẩm do doanh nghiệp tự sản xuất hoặc doanh nghiệp mua vào sau đó bán ra, bán bất động sản đầu tư,…

• Hoạt động cung cấp dịch vụ: các công việc được thực hiện theo hợp đồng, thời hạn thỏa thuận thường trong nhiều kỳ kế toán, một số dịch vụ như: dịch vụ vận chuyển, du lịch; dịch vụ cho thuê bảo vệ; cho thuê TSCĐ, văn phòng, nhà xưởng; cung cấp, hỗ trợ các phần mềm làm việc,…

• Doanh thu khác.

![]() Tài khoản 521 dùng để phản ánh các khoản được điều chỉnh giảm trừ vào doanh thu bán hàng, cung cấp dịch vụ phát sinh trong kỳ, gồm: Chiết khấu thương mại, giảm giá hàng bán và hàng bán bị trả lại. Tài khoản này không phản ánh các khoản thuế được giảm trừ vào doanh thu như thuế GTGT đầu ra phải nộp tính theo phương pháp trực tiếp.

Tài khoản 521 dùng để phản ánh các khoản được điều chỉnh giảm trừ vào doanh thu bán hàng, cung cấp dịch vụ phát sinh trong kỳ, gồm: Chiết khấu thương mại, giảm giá hàng bán và hàng bán bị trả lại. Tài khoản này không phản ánh các khoản thuế được giảm trừ vào doanh thu như thuế GTGT đầu ra phải nộp tính theo phương pháp trực tiếp.

![]() Dùng để phản ánh số chiết khấu thương mại, giảm giá hàng bán thực tế phát sinh trong kỳ thuộc đối tượng chịu thuế GTGT tính theo phương pháp khấu trừ, định khoản:

Dùng để phản ánh số chiết khấu thương mại, giảm giá hàng bán thực tế phát sinh trong kỳ thuộc đối tượng chịu thuế GTGT tính theo phương pháp khấu trừ, định khoản:

Nợ TK 5111, 5112, 5113, 5114 – Các khoản giảm trừ doanh thu.

Nợ TK 3331 – Thuế GTGT đầu ra được giảm.

Có các TK 111,112,131, …

![]() Khi DN nhận lại sản phẩm, hàng hóa bị trả lại, kế toán phản ánh giá vốn của hàng bán bị trả lại:

Khi DN nhận lại sản phẩm, hàng hóa bị trả lại, kế toán phản ánh giá vốn của hàng bán bị trả lại:

⭐ Trường hợp DN hạch toán hàng tồn kho theo phương pháp kê khai thường xuyên, định khoản:

Nợ TK 154 – Chi phí sản xuất, kinh doanh dở dang

Nợ TK 155 – Thành phẩm

Nợ TK 156 – Hàng hóa

Có TK 632 – Giá vốn hàng bán.

⭐ Trường hợp DN hạch toán hàng tồn kho theo phương pháp kiểm kê định kỳ, định khoản:

Nợ TK 611 – Mua hàng (đối với hàng hóa)

Nợ TK 631 – Giá thành sản xuất (đối với sản phẩm)

Có TK 632 – Giá vốn hàng bán.

![]() Thanh toán cho người mua hàng về số tiền của hàng bán bị trả lại thuộc đối tượng chịu thuế GTGT tính theo phương pháp khấu trừ và DN nộp thuế GTGT tính theo phương pháp khấu trừ, định khoản:

Thanh toán cho người mua hàng về số tiền của hàng bán bị trả lại thuộc đối tượng chịu thuế GTGT tính theo phương pháp khấu trừ và DN nộp thuế GTGT tính theo phương pháp khấu trừ, định khoản:

Nợ TK 511 – Giá bán chưa có thuế GTGT.

Nợ TK 3331- Thuế GTGT hàng bị trả lại.

Có các TK 111, 112, 131, …

![]() Các chi phí khác phát sinh liên quan đến hàng bán bị trả lại (nếu có), định khoản:

Các chi phí khác phát sinh liên quan đến hàng bán bị trả lại (nếu có), định khoản:

Nợ TK 6421 – Chi phí QLDN.

Có các TK 111, 112, 141, 334, …

Lưu ý:

![]() Các khoản giảm giá, chiết khấu thương mại là giá đã giảm trừ trên hóa đơn giá bán là giá đã giảm trừ doanh thu thuần thì không phải ghi nợ vài tài khoản 511.

Các khoản giảm giá, chiết khấu thương mại là giá đã giảm trừ trên hóa đơn giá bán là giá đã giảm trừ doanh thu thuần thì không phải ghi nợ vài tài khoản 511.

![]() Chỉ khi các khoản giảm trừ chưa thể hiện giảm giá trên hóa đơn xuất riêng hóa đơn giảm giá , hàng bán bị trả lại thì mới được ghi giảm doanh thu bán hàng ghi nợ TK 511 .

Chỉ khi các khoản giảm trừ chưa thể hiện giảm giá trên hóa đơn xuất riêng hóa đơn giảm giá , hàng bán bị trả lại thì mới được ghi giảm doanh thu bán hàng ghi nợ TK 511 .

![]() Trường hợp sản phẩm, hàng hoá đã bán nhưng phải giảm giá hay chiết khấu thương mại cho người mua thuộc đối tượng chịu thuế GTGT tính theo phương pháp khấu trừ, và doanh nghiệp tính thuế GTGT theo phương pháp khấu trừ, định khoản:

Trường hợp sản phẩm, hàng hoá đã bán nhưng phải giảm giá hay chiết khấu thương mại cho người mua thuộc đối tượng chịu thuế GTGT tính theo phương pháp khấu trừ, và doanh nghiệp tính thuế GTGT theo phương pháp khấu trừ, định khoản:

Nợ TK 521 – Các khoản giảm trừ doanh thu (5211, 5213)

Nợ TK 3331 – Thuế GTGT phải nộp (thuế GTGT đầu ra được giảm)

Có các TK 111,112,131…

![]() Trường hợp sản phẩm, hàng hoá đã bán nhưng phải giảm giá hay chiết khấu thương mại cho người mua không thuộc đối tượng chịu thuế GTGT hoặc thuộc đối tượng chịu thuế GTGT nộp theo phương pháp trực tiếp thì khoản giảm giá hàng bán cho người mua, định khoản:

Trường hợp sản phẩm, hàng hoá đã bán nhưng phải giảm giá hay chiết khấu thương mại cho người mua không thuộc đối tượng chịu thuế GTGT hoặc thuộc đối tượng chịu thuế GTGT nộp theo phương pháp trực tiếp thì khoản giảm giá hàng bán cho người mua, định khoản:

Nợ TK 521 – Các khoản giảm trừ doanh thu (5211, 5213)

Có các TK 111, 112, 131…

![]() Trường hợp doanh nghiệp kế toán hàng tồn kho theo phương pháp kê khai thường xuyên, định khoản:

Trường hợp doanh nghiệp kế toán hàng tồn kho theo phương pháp kê khai thường xuyên, định khoản:

Nợ TK 154 – Chi phí sản xuất, kinh doanh dở dang

Nợ TK 155 – Thành phẩm

Nợ TK 156 – Hàng hóa

Có TK 632 – Giá vốn hàng bán.

![]() Trường hợp doanh nghiệp hạch toán hàng tồn kho theo phương pháp kiểm kê định kỳ, định khoản:

Trường hợp doanh nghiệp hạch toán hàng tồn kho theo phương pháp kiểm kê định kỳ, định khoản:

Nợ TK 611 – Mua hàng (đối với hàng hóa)

Nợ TK 631 – Giá thành sản xuất (đối với sản phẩm)

Có TK 632 – Giá vốn hàng bán.

![]() Đối với sản phẩm, hàng hóa thuộc đối tượng chịu thuế GTGT tính theo phương pháp khấu trừ hay doanh nghiệp nộp thuế GTGT tính theo phương pháp khấu trừ, định khoản:

Đối với sản phẩm, hàng hóa thuộc đối tượng chịu thuế GTGT tính theo phương pháp khấu trừ hay doanh nghiệp nộp thuế GTGT tính theo phương pháp khấu trừ, định khoản:

Nợ TK 5212 – Hàng bán bị trả lại (giá bán chưa có thuế GTGT)

Nợ TK 3331- Thuế GTGT phải nộp (33311) (thuế GTGT hàng bị trả lại)

Có các TK 111, 112, 131…

![]() Đối với sản phẩm, hàng hóa không thuộc đối tượng chịu thuế GTGT hay thuộc đối tượng chịu thuế GTGT nộp theo phương pháp trực tiếp, số tiền thanh toán cho người mua về hàng bán bị trả lại, định khoản:

Đối với sản phẩm, hàng hóa không thuộc đối tượng chịu thuế GTGT hay thuộc đối tượng chịu thuế GTGT nộp theo phương pháp trực tiếp, số tiền thanh toán cho người mua về hàng bán bị trả lại, định khoản:

Nợ TK 5212 – Hàng bán bị trả lại

Có các TK 111, 112, 131…

– Các chi phí phát sinh liên quan đến hàng bán bị trả lại (nếu có), định khoản:

Nợ TK 641 – Chi phí bán hàng

Có các TK 111, 112, 141, 334,…

- Cuối kỳ kế toán, kết chuyển tổng khoản giảm trừ doanh thu phát sinh trong kỳ sang tài khoản 511 – “Doanh thu bán hàng và cung cấp dịch vụ”, định khoản:

Nợ TK 511 – Doanh thu bán hàng và cung cấp dịch vụ

Có TK 521 – Các khoản giảm trừ doanh thu.

Hy vọng qua bài viết bên trên chắc bạn đã biết được các khoản giảm trừ doanh thu là gì? Hướng dẫn cách hạch toán trên tài khoản kế toán 511 và 521. Để tìm hiểu thêm các quy định, thông tư cũng như và các tin tức về kế toán, kiểm toán, thuế các bạn có thể tham khảo thêm tại:

CÔNG TY TNHH TƯ VẤN KIỂM TOÁN TAF

? Trụ sở chính: 62A Phạm Ngọc Thạch, Phường 6, Quận 3, TP. Hồ Chí Minh

☎ Hotline : 0978 666 600

? Zalo : 0978 666 600 (Mr J)

? Email: info@taf.vn

? Website: taf.vn

Ý kiến bạn đọc

Những tin mới hơn

Những tin cũ hơn